购买10万元国债,收益到底有多少?这是很多投资者,尤其是刚入门的理财新手最关心的问题。想象一下,你把10万元放进国债这个“国家信用背书”的保险箱,收益会怎样?这不仅是数字游戏,更是对未来经济走势和政策环境的深刻反映。2024年以来,中国国债收益率持续走低,尤其是备受关注的10年期国债,其收益率从年初的2.56%一路下滑至年底的1.68%,创下历史新低。这意味着如果你用10万元购买10年期国债,年化收益率大约只有1.6%到1.8%之间,折算下来每年获得的利息大约在1600元到1800元左右。

举个实际案例,假设你在2024年初以2.5%的利率买入10万元的10年期国债,年收益约为2500元,但随着市场利率下行,如果你在年底以1.7%的收益率买入,年收益则降至1700元左右。这样的变化,背后是央行货币政策的调整、经济增长放缓以及市场对流动性的预期等多重因素共同作用的结果。在当前经济环境下,国债收益率的下行反映了市场对未来经济增长的谨慎预期,同时也体现了央行保持流动性宽松、支持经济的政策取向。

从投资角度看,国债的低收益率虽然不及股票等高风险资产吸引人,但其稳定性和安全性却是其他资产难以比拟的。比如,2024年中国经济增速维持在5%左右,虽然不算高,但在复杂的国际形势和国内结构调整背景下,国债作为风险较低的资产,依然是许多机构和个人投资者的首选。尤其是居民储蓄倾向增强,国债需求稳步上升,形成了良好的市场环境。这就像你把钱存进了银行的“国债账户”,虽然利率不高,但本金安全,且收益稳定。

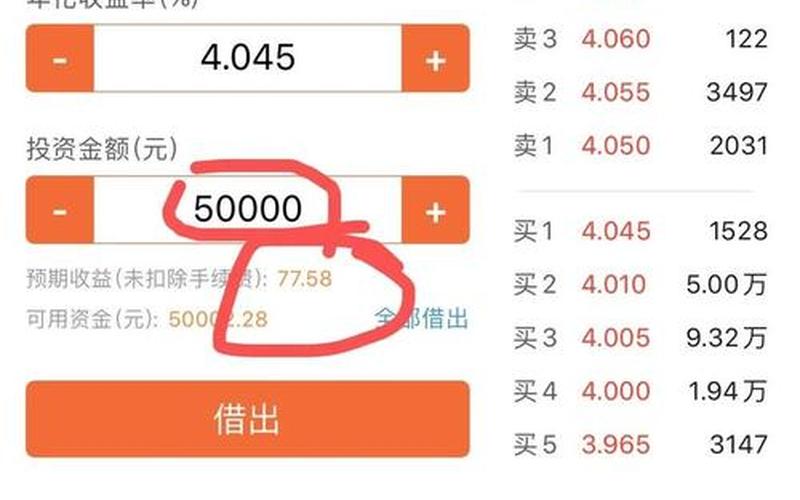

单纯买国债收益有限,很多投资者开始关注如何通过配资等方式放大收益。配资行业的核心就是利用杠杆,让投资者用较少的自有资金撬动更大的资金量,从而在市场波动中获取更高的回报。但这也伴随着更高的风险,需要投资者有足够的市场判断力和风险承受能力。比如,如果你用10万元自有资金,通过配资平台杠杆放大到50万元投资国债或其他债券产品,理论上收益也会放大五倍,但同样市场利率波动带来的风险也会相应加大。

10万元买国债的收益率目前处于历史低位,年化收益大约在1.6%-1.8%区间,意味着每年收入约1600-1800元。国债收益率的持续下行,是宏观经济环境、货币政策和市场供需共同作用的结果。对于稳健型投资者,国债依然是优质的避风港;而对于追求更高收益的投资者,配资行业提供了杠杆放大的可能,但风险不可忽视。未来国债收益率是否会反弹,经济是否会迎来新一轮增长周期,都值得我们持续关注。如果你想更深入了解配资行业的运作机制和投资策略,不妨访问金银屋网,一个专业的配资平台,那里有更多实用的资讯和操作建议,助你在复杂的金融市场中找到属于自己的投资节奏。

相关内容知识扩展:

除了10万元买国债的直接收益外,国债市场的走势还受到多方面因素影响。国债收益率与宏观经济增长密切相关,经济增长放缓往往伴随收益率下行,因为投资者更倾向于购买安全资产。货币政策调控是影响国债利率的重要杠杆,央行通过降准、降息等措施调节市场流动性,进而影响国债收益率水平。第三,国际资本流动也会对国债市场产生影响,境外投资者持有中国国债的比例变化,反映了国际资金对中国债市的信心和预期。国债期限结构(即不同年限国债的收益率曲线)也反映了市场对未来利率和经济形势的判断,短期与长期国债收益率的差异可以揭示市场的风险偏好和预期变化。配资行业作为金融市场的重要组成部分,其杠杆效应和风险管理策略也在不断演进,投资者需要结合自身风险承受能力,科学合理地利用配资工具,实现资产的稳健增值。